SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. enki |RIZ4 Nov (12 ноября)

- 12 ноября 2014, 17:50

- |

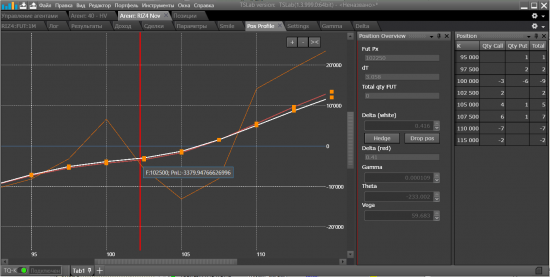

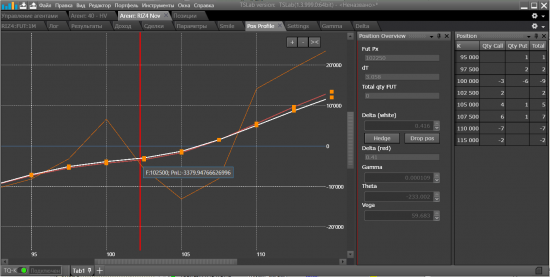

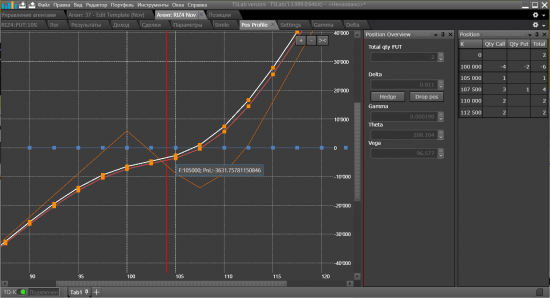

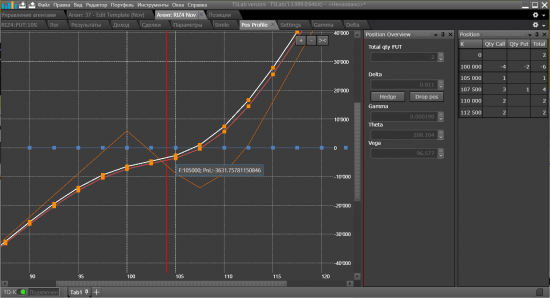

Решил немного модифицировать позу. Застряли в диапазоне, так что держать избыточну агресию слишком дорого выходит. Можно было бы все занетралить, но это скучно.

Немного подправили скрипты, тета теперь с правильным знаком (как правило тета и вега имеют противоположный знак) — пришлось даже поспорить с программистом на философские темы — что есть время и куда оно движется.

Формальный отчет фортс — тут вы можете посмотреть в том числе на мою активность - сравнивая входящие остатки и что было за день.

( Читать дальше )

Немного подправили скрипты, тета теперь с правильным знаком (как правило тета и вега имеют противоположный знак) — пришлось даже поспорить с программистом на философские темы — что есть время и куда оно движется.

Формальный отчет фортс — тут вы можете посмотреть в том числе на мою активность - сравнивая входящие остатки и что было за день.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 23 )

Блог им. enki |RIZ4 Nov (11 ноября)

- 11 ноября 2014, 17:52

- |

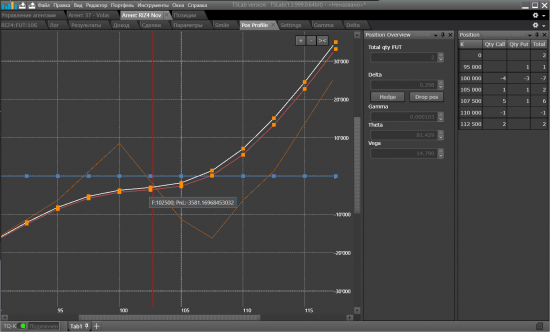

Продолжаю транслировать позу на ноябрьской серии РИ:

за последние сутки поза так или иначе модифицировалась, после взлета волатильности (желтая кривая — волатильность на деньгах ноябрьской серии):

( Читать дальше )

за последние сутки поза так или иначе модифицировалась, после взлета волатильности (желтая кривая — волатильность на деньгах ноябрьской серии):

( Читать дальше )

Блог им. enki |опционная поза RIZ4 Nov

- 10 ноября 2014, 13:10

- |

Скоро сказка сказывается, да нескоро дело делается.

Тем не менее время не стоит на месте и проект TSLab.опционы плавно дошел до стадии маркетинга и продвижения. Продвигать мы его будем вот так вот: начиная с этого поста буду публиковать отчет по опционной позе RIZ4 Nov (т.е. ноябрьская серия опционов на РИ) которая сформирована и полностью контролируется только через TSLab.опционы. Видимо еще возможны глюки и технические проблемы. Версия программы пока еще не имеет статус релиза, но она позволяет делать все действия по созданию и управлению позицией, в том силе с используемой мной техникой «модельной улыбки».

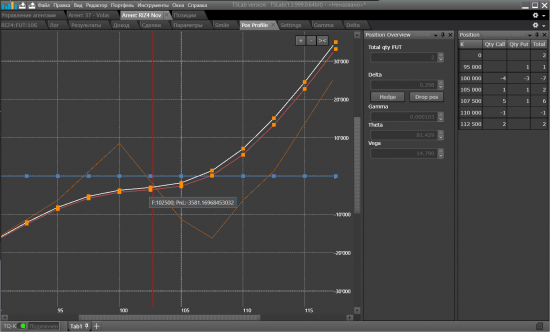

Итак собственно поза:

поза в настоящий момент убыточна (по моей оценке), в основном это связано с тем, что в начале формирования (несколько дней назад) не была выровнена дельта и с уровня 108 прокатилась вниз с положительной дельтой, но малым сайзом и она была чисто купленная по волатильности. В настоящий момент поза доформирована в соответсвии с моими текущими рыночными ожиданиями (подъем РИ до 110) и ожиданием того что волатильность (как историческая так и опционная) принципиально не уменьшится.

( Читать дальше )

Тем не менее время не стоит на месте и проект TSLab.опционы плавно дошел до стадии маркетинга и продвижения. Продвигать мы его будем вот так вот: начиная с этого поста буду публиковать отчет по опционной позе RIZ4 Nov (т.е. ноябрьская серия опционов на РИ) которая сформирована и полностью контролируется только через TSLab.опционы. Видимо еще возможны глюки и технические проблемы. Версия программы пока еще не имеет статус релиза, но она позволяет делать все действия по созданию и управлению позицией, в том силе с используемой мной техникой «модельной улыбки».

Итак собственно поза:

поза в настоящий момент убыточна (по моей оценке), в основном это связано с тем, что в начале формирования (несколько дней назад) не была выровнена дельта и с уровня 108 прокатилась вниз с положительной дельтой, но малым сайзом и она была чисто купленная по волатильности. В настоящий момент поза доформирована в соответсвии с моими текущими рыночными ожиданиями (подъем РИ до 110) и ожиданием того что волатильность (как историческая так и опционная) принципиально не уменьшится.

( Читать дальше )

Блог им. enki |Дисклеймер

- 28 февраля 2014, 15:39

- |

В последние дни мне «вконтакт» валятся сообщения, что-то типа «это ваша система торговли бинарными опционами предсталена на таком-то сайте » и т.п.

раньше я не сталкивался с таким явлением — использование моего имени разными мошенниками для привлечения людей. посему принимаю советы как поступать в таких случаях, велкам в комменты.

собственно дисклеймер (отказ от отвественности третьх лиц)

«я, каленкович алексей, не имею отношения ни к каким курсам по форексу, бинарным опционам и т.п. Более того, никому не советую заниматься ни тем, ни другим. для начала рекомендую выяснить в чем разница между БИРЖЕВЫМИ опционами и БИНАРНЫМИ опционами.»

далее, в некоторых интервью я говорил о том, что в будущем планирую начать обучение, но только когда создам соотвествующее программное обеспечение. самостоятельно я не потянул софт, который мог бы соотвествовать такой задаче. в настоящее время такой софт создается коммандой тслаб при моем непосредственном участии. когда он будет создан и доступен, все об этом узнают на официальных ресурсах, в том числе на smart-lab.ru.

обучение планируется в очном виде, с живым общением. по мере накопления материала оно будет доступно и в виде видеоматериалов. в настоящий момент времени никаких-таких материалов НЕ СУЩЕСТВУЕТ.

раньше я не сталкивался с таким явлением — использование моего имени разными мошенниками для привлечения людей. посему принимаю советы как поступать в таких случаях, велкам в комменты.

собственно дисклеймер (отказ от отвественности третьх лиц)

«я, каленкович алексей, не имею отношения ни к каким курсам по форексу, бинарным опционам и т.п. Более того, никому не советую заниматься ни тем, ни другим. для начала рекомендую выяснить в чем разница между БИРЖЕВЫМИ опционами и БИНАРНЫМИ опционами.»

далее, в некоторых интервью я говорил о том, что в будущем планирую начать обучение, но только когда создам соотвествующее программное обеспечение. самостоятельно я не потянул софт, который мог бы соотвествовать такой задаче. в настоящее время такой софт создается коммандой тслаб при моем непосредственном участии. когда он будет создан и доступен, все об этом узнают на официальных ресурсах, в том числе на smart-lab.ru.

обучение планируется в очном виде, с живым общением. по мере накопления материала оно будет доступно и в виде видеоматериалов. в настоящий момент времени никаких-таких материалов НЕ СУЩЕСТВУЕТ.

Блог им. enki |июньский фуршет по опционам

- 17 июня 2013, 13:03

- |

поза по июню у меня уже почти нейтральная, так что можно начинать фуршет.

за истекший месяц заработал ровно столько же, сколько и в предыдущий месяц. это неудовлетворительный результат, так как счет подрос и возможностей заработать за месяц было очень много. по сути упущены более половины ситуаций. пока я еще не полностью перестроился под новый рынок, этим объясняется сие недоразумение. легким оправданием служит «расфокусированность» из-за высокой внерыночной активности — две опционные конференции, поездка в крым (йога-семинар). но с другой стороны, зачастую остраненный взгляд на происходящее тоже нужен, так что отлучение от монитора на длительные сроки в целом скорее даже полезны, во всяком случае в перспективе, даже если в конкретных эпизодах неудачны.

поза на июль-сентябрь открыта. не знаю что буду делать в августе, так как на две-три недели буду без связи (горы, северная индия), ну да что-нибудь придумаю. (отдам позу в управление ;-))

ВОПРОСЫ!

за истекший месяц заработал ровно столько же, сколько и в предыдущий месяц. это неудовлетворительный результат, так как счет подрос и возможностей заработать за месяц было очень много. по сути упущены более половины ситуаций. пока я еще не полностью перестроился под новый рынок, этим объясняется сие недоразумение. легким оправданием служит «расфокусированность» из-за высокой внерыночной активности — две опционные конференции, поездка в крым (йога-семинар). но с другой стороны, зачастую остраненный взгляд на происходящее тоже нужен, так что отлучение от монитора на длительные сроки в целом скорее даже полезны, во всяком случае в перспективе, даже если в конкретных эпизодах неудачны.

поза на июль-сентябрь открыта. не знаю что буду делать в августе, так как на две-три недели буду без связи (горы, северная индия), ну да что-нибудь придумаю. (отдам позу в управление ;-))

ВОПРОСЫ!

Блог им. enki |майский фуршет по опционам

- 16 мая 2013, 12:23

- |

в субботу очередная народная конференция по опционам. буду публично ругать давать советы бирже (см. прошлый фуршет, темы там все подняты).

а пока задавайте вопросы.

для затравки. месяц назад я после некоторого перерыва возобновил активную торговлю. прибыль за месяц около 30% от макс ГО. но счет не очень большой. пожалуй работаю на текущем пределе ликидности и добавлять не буду.

а пока задавайте вопросы.

для затравки. месяц назад я после некоторого перерыва возобновил активную торговлю. прибыль за месяц около 30% от макс ГО. но счет не очень большой. пожалуй работаю на текущем пределе ликидности и добавлять не буду.

Блог им. enki |апрельский фуршет по опционам (ответы на вопросы)

- 18 апреля 2013, 15:24

- |

вот для разминки как раз тема от nazarwatch -

http://smart-lab.ru/blog/115262.php

на днях на бирже прошло заседание рабочей группы по опционам. я был на нем. задолбал всех. главный мой вопрос про комиссии. требовал радикального снижения. также речь шла о введении более частых страйков (2500) и коротких опционов — недельных и/или двухнедельных.

я отдельно отметил, что если введут короткие опционы без реального снижения коммиссии, то не надо потом сетовать на отсутсвие ликвидности. с текущей волатильностью и такими коммиссиями желающих торговать будет мягко говоря мало (я не буду). были еще несколько вопросов, но на мой взгляд не очень интересных и актуальных для сообщества.

общий вывод — в целом понимание проблем есть, но… не факт что будут сделаны какие-то радикальные шаги. точно не скоро. самые простые решения в лучшем случае к концу года.

задавайте вопросы.

http://smart-lab.ru/blog/115262.php

на днях на бирже прошло заседание рабочей группы по опционам. я был на нем. задолбал всех. главный мой вопрос про комиссии. требовал радикального снижения. также речь шла о введении более частых страйков (2500) и коротких опционов — недельных и/или двухнедельных.

я отдельно отметил, что если введут короткие опционы без реального снижения коммиссии, то не надо потом сетовать на отсутсвие ликвидности. с текущей волатильностью и такими коммиссиями желающих торговать будет мягко говоря мало (я не буду). были еще несколько вопросов, но на мой взгляд не очень интересных и актуальных для сообщества.

общий вывод — в целом понимание проблем есть, но… не факт что будут сделаны какие-то радикальные шаги. точно не скоро. самые простые решения в лучшем случае к концу года.

задавайте вопросы.

Блог им. enki |ответы на вопросы по опционам (фуршет)

- 19 марта 2013, 13:50

- |

Так получилось, что я пропустил месяц февраль. Главная причина - я просто вымотался за последнее время. К тому же хотел ответить на один вопрос для завтравки, но вопрос оказался слишком емким и требующим размышлений, на которые у меня просто не было сил, я поздно сообразил что это ловушка и я так и не начну отвечать :-) Так что начну топик с чистого листа.

В настоящее время я временно прекратил торговлю — нужен приличный отд ых (3-6 месяцев). Буду заниматься другими делами, но все так или иначе связано с рынком. В настоящем топике постараюсь ответить и на накопившиеся вопросы и на заданные здесь.

В настоящее время я временно прекратил торговлю — нужен приличный отд ых (3-6 месяцев). Буду заниматься другими делами, но все так или иначе связано с рынком. В настоящем топике постараюсь ответить и на накопившиеся вопросы и на заданные здесь.

Блог им. enki |ответы на вопросы по опционам (фуршет)

- 16 января 2013, 12:21

- |

я решил регулярно отвечать на вопросы по опционам (пока раз в месяц после очередной экспирации).

общее правило такое — если ко мне в личку (в том числе во всех асоциальных сетях) приходят вопросы по опционам — я просто буду их накапливать и отвечать здесь. также буду отвечать на все вопросы в данном топике.

вопросов не много, но часть из них я просто игнорирую. вот хороший пример вопроса на игнор: «здраствуйте где можна скемта пообщатса про опцыоны». не скажу что я не понял смысла вопроса, но форма подачи меня не устраивает абсолютно, хотя слова «здравствуйте», «где» и «про» выглядят вполне сносно.

сегодня для затравки только один вопрос (смарт-лаб)

------------------------------------------------------

«Скажите пожалуйста, каким образом вы анализируете волтильность цены базового актива и волатильность опционов с целью принятия решения о торговле опционами? Какие сервис используете для анализа опционных «греков»?

Меня интересует это с целью краткосрочной покупки и продажи волатильности на рынке посредством опционов — например, краткосрочные покупки и продажи стреддлов. „

( Читать дальше )

общее правило такое — если ко мне в личку (в том числе во всех асоциальных сетях) приходят вопросы по опционам — я просто буду их накапливать и отвечать здесь. также буду отвечать на все вопросы в данном топике.

вопросов не много, но часть из них я просто игнорирую. вот хороший пример вопроса на игнор: «здраствуйте где можна скемта пообщатса про опцыоны». не скажу что я не понял смысла вопроса, но форма подачи меня не устраивает абсолютно, хотя слова «здравствуйте», «где» и «про» выглядят вполне сносно.

сегодня для затравки только один вопрос (смарт-лаб)

------------------------------------------------------

«Скажите пожалуйста, каким образом вы анализируете волтильность цены базового актива и волатильность опционов с целью принятия решения о торговле опционами? Какие сервис используете для анализа опционных «греков»?

Меня интересует это с целью краткосрочной покупки и продажи волатильности на рынке посредством опционов — например, краткосрочные покупки и продажи стреддлов. „

( Читать дальше )

Блог им. enki |анализ прошедшего года (и ответы на вопросы)

- 26 декабря 2012, 15:11

- |

немного затянул с ответами, сорри гайз.

факты: первый год за последние несколько, когда получал квартальные убытки. I+ II- III+ IV-

суммарный результат за год -15% от начала года ( комиссии больше убытка, кстати).

более детально:

I квартал — резкая потеря прибыли перед экпирацией. + был но не такой как обычно, в разы меньше.

II квартал — два месяца работы в ноль выбили психологически. особенно с учетом неудачного завершения I квартала.

результат — тильт, получение убытка выше критической отметки — фикс. форсирование переосмысления происходящих событий.

III работа на стабильный результат, главная цель — получить +, чтобы убедиться что в целом все под контролем. несмотря

на пару серьезных ошибок результат получен.

IV квартал — неожиданный "-". до последнего момента ситуация могла перевернуться. и вместо убытка мог быть ноль или

сравнимый +.

анализ:

основные факторы повлиявшие на результат в порядке их важности (экспертная оценка)

1. Изменившийся рынок. Как я уже неоднократно говорил, да и от коллег слышал такие же высказываения — примерно в марте

2011 года рынок изменил свое поведение. особенно поведение волатильности. я это почувствовал еще тогда. возникла дилема

— меняться вслед за рынком или сохранять статус кво и наблюдать за результатом. выбрал второе, так как стратегия

досточно тонкая, потерять ощущение происходящего не трудно а вот вернуться обратно, если понадобится будет трудно. в

результате 2011 год был не самым лучшим по относительной доходности, но по абсолюту жаловаться не на что. хотя август

показал, что пересмотреть кое-какие принципы все-таки придется. в первую очередь работу с риском. в 2012 тенденция на

изменение характера рынка продолжилась и вот результат — уже к началу года попал в область «нулевой» доходности. сама по

себе эта область не так уж плоха. если у вас есть несколько систем каждая из которых работает в уверенный + на своем

типе рынка и работает в 0 на совершенно неподходящем типе рынка, то проблем вобщем-то и нет. в моем случае — у меня была

только одна система. так как в предыдущие периоды она была явно сверхэффективна -тратить золотое время на разработку

допсистем не хотелось, да по сути это было и не возможно — внимания не хватило бы)

2. ликвидность. в этом году было три-четыре ключевых момента, когда тупо не хватило ликвидности. я и раньше иногда

чувствовал недостаток ликвидности, но в целом ликвидность росла и я не придавал этой проблеме слишком большого значения.

в этом году проблема ликвидности стала острее. и дело не только в том, что ликвидность упала. может она даже и выросла

(на опционах), но она стала «умнее» — т.е. стало нехватать ликвидности именно в тех условиях когда она была очень нужна

и наоборот- избыток ликвидности, когда лучше ничего не делать. вывод — рынок опционов повысил свой профуровень.

если бы не эти несколько ключевых моментов. то убыточные кварталы скорее всего были бы менее убыточными IV так и вовсе прибыльным. и общий резултьтат за год легко мог быть бы около нуля.

3. суета. когда я окончательно понял что все идет не так как должно, я попытался прямо по ходу пьесы поискать новые возможности и подходы. это привело к нечеткому поведению. суета на рынке как известно всегда в минус.

4. просто тупая неудача. так как в стратегии нет абсолютно четких правил стратегия с некоторой регулярностью попадает в точку принятия решений. система устойчива к «неоптимальным решениям». но в целом психологически комфорно когда «оптимальные» и «неоптимальные» решения приходят хотя бы с чатотой 50/50. обычно я работал в режиме- месяц неудачных решений, месяц удачных решений. с марта началась черная полоса. колличество неудачных решений возросло до 70-80% (что в первую очередь было спровоцировано нежеланием пересматривать основной подход). и общее по году соотношение наверно тоже далеко от 50/50 в худшую сторону.

( Читать дальше )

факты: первый год за последние несколько, когда получал квартальные убытки. I+ II- III+ IV-

суммарный результат за год -15% от начала года ( комиссии больше убытка, кстати).

более детально:

I квартал — резкая потеря прибыли перед экпирацией. + был но не такой как обычно, в разы меньше.

II квартал — два месяца работы в ноль выбили психологически. особенно с учетом неудачного завершения I квартала.

результат — тильт, получение убытка выше критической отметки — фикс. форсирование переосмысления происходящих событий.

III работа на стабильный результат, главная цель — получить +, чтобы убедиться что в целом все под контролем. несмотря

на пару серьезных ошибок результат получен.

IV квартал — неожиданный "-". до последнего момента ситуация могла перевернуться. и вместо убытка мог быть ноль или

сравнимый +.

анализ:

основные факторы повлиявшие на результат в порядке их важности (экспертная оценка)

1. Изменившийся рынок. Как я уже неоднократно говорил, да и от коллег слышал такие же высказываения — примерно в марте

2011 года рынок изменил свое поведение. особенно поведение волатильности. я это почувствовал еще тогда. возникла дилема

— меняться вслед за рынком или сохранять статус кво и наблюдать за результатом. выбрал второе, так как стратегия

досточно тонкая, потерять ощущение происходящего не трудно а вот вернуться обратно, если понадобится будет трудно. в

результате 2011 год был не самым лучшим по относительной доходности, но по абсолюту жаловаться не на что. хотя август

показал, что пересмотреть кое-какие принципы все-таки придется. в первую очередь работу с риском. в 2012 тенденция на

изменение характера рынка продолжилась и вот результат — уже к началу года попал в область «нулевой» доходности. сама по

себе эта область не так уж плоха. если у вас есть несколько систем каждая из которых работает в уверенный + на своем

типе рынка и работает в 0 на совершенно неподходящем типе рынка, то проблем вобщем-то и нет. в моем случае — у меня была

только одна система. так как в предыдущие периоды она была явно сверхэффективна -тратить золотое время на разработку

допсистем не хотелось, да по сути это было и не возможно — внимания не хватило бы)

2. ликвидность. в этом году было три-четыре ключевых момента, когда тупо не хватило ликвидности. я и раньше иногда

чувствовал недостаток ликвидности, но в целом ликвидность росла и я не придавал этой проблеме слишком большого значения.

в этом году проблема ликвидности стала острее. и дело не только в том, что ликвидность упала. может она даже и выросла

(на опционах), но она стала «умнее» — т.е. стало нехватать ликвидности именно в тех условиях когда она была очень нужна

и наоборот- избыток ликвидности, когда лучше ничего не делать. вывод — рынок опционов повысил свой профуровень.

если бы не эти несколько ключевых моментов. то убыточные кварталы скорее всего были бы менее убыточными IV так и вовсе прибыльным. и общий резултьтат за год легко мог быть бы около нуля.

3. суета. когда я окончательно понял что все идет не так как должно, я попытался прямо по ходу пьесы поискать новые возможности и подходы. это привело к нечеткому поведению. суета на рынке как известно всегда в минус.

4. просто тупая неудача. так как в стратегии нет абсолютно четких правил стратегия с некоторой регулярностью попадает в точку принятия решений. система устойчива к «неоптимальным решениям». но в целом психологически комфорно когда «оптимальные» и «неоптимальные» решения приходят хотя бы с чатотой 50/50. обычно я работал в режиме- месяц неудачных решений, месяц удачных решений. с марта началась черная полоса. колличество неудачных решений возросло до 70-80% (что в первую очередь было спровоцировано нежеланием пересматривать основной подход). и общее по году соотношение наверно тоже далеко от 50/50 в худшую сторону.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс